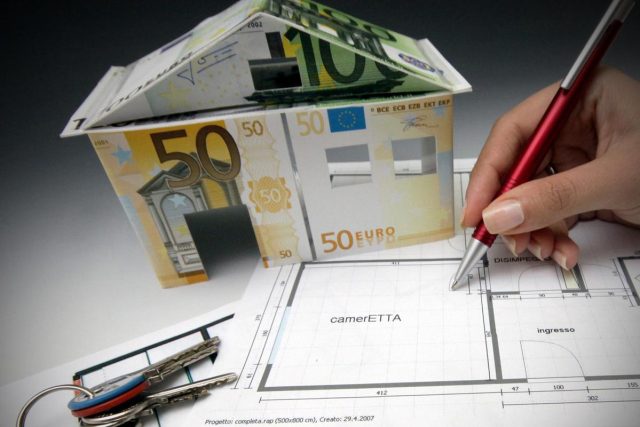

(Adnkronos) – Il mutuo è un impegno finanziario importante che richiede molta attenzione nella sua gestione. Tuttavia, l’instabilità delle banche come Silicon Valley Bank, Signature Bank, First Republic Bank e Credit Suisse ha suscitato preoccupazioni sui mutui e sul loro futuro. In caso di fallimento di una banca, cosa succede al mutuo e ai risparmi?

Fino al 2015, in caso di default di una banca interveniva la Banca d’Italia e il mutuatario diventava debitore dello Stato. Con l’entrata in vigore del decreto «salva banche», l’ipotesi di commissariamento e liquidazione della banca da parte del tribunale è un’ipotesi estrema.

In generale, se una banca è in difficoltà, viene acquisita da un nuovo gruppo bancario e i mutuatari continuano a pagare il mutuo secondo le condizioni precedentemente stabilite. Nel caso in cui ciò non accada, il tribunale interviene per recuperare i crediti dai clienti e il mutuatario dovrà rispettare il precedente piano di ammortamento e il debito non verrà annullato. In ogni caso, il mutuatario può approfittare della situazione per rinegoziare il mutuo presso il nuovo istituto oppure richiedere la portabilità del mutuo attraverso la surroga.

Se il mutuatario sta già affrontando difficoltà nel pagare le rate del mutuo e la banca fallisce, la situazione si complica. Tuttavia, se una banca acquista la banca fallita, potrebbe valutare i crediti deteriorati o inesigibili a un valore inferiore a quello nominale. In questo caso, il mutuatario potrebbe negoziare con la nuova banca un accordo a saldo e stralcio per estinguere il debito.